看板 Stock

作者

標題 Re: [請益] 最近很多人在說債券ETF

時間 Wed Jan 11 13:28:06 2023

作者

標題 Re: [請益] 最近很多人在說債券ETF

時間 Wed Jan 11 13:28:06 2023

※ 引述《sadness0830 (ken)》之銘言:

: 想請益一下

: 因為最近很多人再說債券ETF

: 小弟一直不解一件事

: 最近債券ETF也是股債齊跌

: 走勢跟股票一樣

: 2020反彈 彈的幅度 也沒有股票高

: 跌的時候一起跌

: 如果未來降息好了

: 債券價格會上漲

: 但

: 未來降息

: 大盤型ETF 或股票等 不是也會噴

不一定喔~~~

: 而且漲幅應該會贏債券ETF

: 那為什麼要投資債券ETF???

: 真的不太了解

: 拜託求解一下

降息股票會漲?? 不一定喔

我們知道股價跟股息殖利率呈現倒數關係,也就E/P

一般來說股息殖利率跟CPI比或是短期利率比沒有太大的問題

例如短利降1%,股息殖利率也降1%,那股價就可以比較高。

例如短利降1%,股息殖利率也降1%,那股價就可以比較高。

這種算法用在債券通常沒錯,因為Coupon在發行的時候就固定了

但股票則不行,因為EPS並不固定,有可能高也有可能低

假設公司去年EPS=10,股價250,股息殖利率為10/250=0.04

按一般邏輯,如果降息1%,那股價可能會10/0.03=333。

可是有沒有想過EPS可能會變成6呢?

如果是6,那股價6/0.03=200,股價會下跌20%。

依照SP500 目前實質股殖利率其實是偏貴的

正常來說股息殖利率是正的實質利率,投資人對於股息要求報酬率通常會高於CPI。

高於CPI也通常意味高於FED或是短期(3m~1yr)的利率。

SP500長期實質股利率為+2.4%,至上月約為-1.4%。

https://imgur.com/d54cwdR

![[圖]](https://i4.disp.cc/imgur/d54cwdRh.png)

2022/12 估計EPS約為206,名目股利率為 206/3840=5.4%

如果2023年EPS不變且CPI年底值為3.5%,則若往+2.4%實質利率迴歸,

則名目股利率應為 (1+0.035)*(1+0.024)-1=5.98%,約6%

SP500 股價為206/0.06=3483。

回到EPS,上述假設EPS不變為206,目前估計今年EPS 從180~225都有

我自己是這樣觀察,以NYFED 預測經濟衰退為38.06%,因為只算到2023/10

https://imgur.com/SsscA0m

![[圖]](https://i4.disp.cc/imgur/SsscA0mh.png)

通常計算可以t+12m,所以2023/12的數字其實有了,只是沒公布而已

過去超過25%以後,幾乎都面臨經濟衰退(灰色柱狀)。

如果在經濟衰退期去預期EPS仍然有正成長,不太容易。

分享一下我對幾個數字的預測

https://imgur.com/kpsKZa4

![[圖]](https://i4.disp.cc/imgur/kpsKZa4.png)

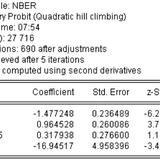

至於實質股息利率與衰退期間對SP500 報酬率的影響,根據小小的計算:

1965/1/4~2022/11/30 日資料

https://imgur.com/SUQ781n

![[圖]](https://i4.disp.cc/imgur/SUQ781n.png)

1.RSYR是實質股殖利率變數,影響係數為正並且顯著,表示實質正的的股息利率

對SP500上漲有顯著影響。反之若實質股息殖利率為負,則對股價未來不利。

對SP500上漲有顯著影響。反之若實質股息殖利率為負,則對股價未來不利。

2.RecPb為衰退期虛擬變數,若為NBER衰退期間則為1,否則為0,

可以發現該係數為顯著負值,表示在衰退期間對股價有顯著負面影響。

3.在變異數方程式中,則兩個係數數的影響則恰好顛倒,這意味當實質為負利率時

市場波動會上升,且在衰退時波動會進一步推升。

最後關於債券價格,可以在Excel裡面打入下列函式

票息跟到期日參考

https://www.cnbc.com/quotes/US20Y

=PRICE(TODAY(),DATEVALUE("2042/11/15"),0.04,0.03,100,1,0)

其中0.04是票息(不變的),可變的是0.03(殖利率)。

假設這20年債降到殖利率3%,則價格可以到114.78,約較今日+13%

結語

股市跟債市不太一樣,根據教科書分類,股市投資人分為理性與非理性、

投資與投機,而股價也是這兩種人共業造成的。

目前股價偏貴是我根據歷史資料解讀而來的,不認為的我也同意接受

因為股市不是比誰準,而是比誰賺錢,賺錢的比較厲害。

而債券市場,尤其是公債市場,幾乎是理性的居多,

講理性不是說多高大上,而是債券價格通常遵循經濟原理,

而股價多了公式模型無法解釋的東西。

上述預測部分為我個人興趣,請別參考。

所以..

1.今年會不會衰退? 根據FED數字,機會高

2.今年會不會降息? 鮑爾說 不會,但市場認為會,因為第一點。

3.今年股市會不會漲?

我認為 根據SP500 EPS 下跌機率較高,根據實質股利率估計

股市修正機率較高。

4.債券價格比股價好估計,今年若出現債券價格跌可以進場撿一些

以上

祝 賺大錢

--

※ 發信站: 批踢踢實業坊(ptt.cc), 來自: 210.61.151.146 (臺灣)

※ 文章代碼(AID): #1ZlaZhD9 (Stock)

※ 文章網址: https://www.ptt.cc/bbs/Stock/M.1673414891.A.349.html

※ 編輯: tompi (1.160.237.196 臺灣), 01/11/2023 13:30:59

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 13:58:43

https://reurl.cc/gQXEvR

CPI

https://www.usinflationcalculator.com/inflation/historical-inflation-rates/

SP500 股價 YAHOO 就有

https://finance.yahoo.com/quote/^GSPC/history/

實質股殖利率 就名目值經 CPI 調整

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 15:15:11

如果用ARCH模型,會有落後期較多的問題

GARCH模型簡單好用,比較精簡。如果以模型精簡性原則,用GARCH比較好

通常GARCH(1,1)就解決掉了

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:07:26

而且我不是用這個變數,我是採用 經過CPI調整的 Earnings Yield。

這個變數有通過 ADF檢定,要不你自己抓資料自己算一次 我們可以討論

在因果關係檢定中,如果變數無法通過檢定,在模型裡面也不會呈現t-n領先性的顯著

所以你說的怪怪的,我也覺得你怪怪的

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:14:46

但反應有點慢,其實通過一些模型建立 可以表現比CAPE好

在強調一次,CAPE 很好有普遍性,而且無參數,只有10年這數字

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:17:13

說真的我離開學校太久了

在市場打滾這麼多年,股市 大概就分 理性跟非理性(而不是不理性)

學術硬要套在股票市場本來就是吃力不討好

所以你硬要挑說 這樣說法有問題,也行!!

誰叫 行為財務學 是給心理學家拿走。

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:21:24

對我也很重要

市場不能沒有噪音交易者

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:27:23

![[圖]]()

--

推 : 以往歷史剛開始降息會有一段興奮期 接著繼續跌1F 01/11 13:36

推 : 推 優文2F 01/11 13:37

→ : 類似 2001年1月 跟 2007年9月3F 01/11 13:39

還記得2007的 不多了,15年前 現在年紀也有點了推 : 推4F 01/11 13:45

推 : 我以為這版都是壞人,原來也是有好人,但好人通常不吭聲的5F 01/11 13:46

推 : 認真文推7F 01/11 13:50

推 : 太專業了吧==8F 01/11 13:52

推 : 推好文9F 01/11 13:53

推 : 推推10F 01/11 13:54

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 13:56:08※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 13:58:43

推 : 推~ 優文11F 01/11 14:02

推 : 剛降息股市的確短多啊,但是之後經濟會衰退就下去了12F 01/11 14:02

推 : 推好文13F 01/11 14:03

推 : 第一次覺得數學好有用14F 01/11 14:04

推 : 難得油質好文,原po好人15F 01/11 14:11

推 : 推16F 01/11 14:12

推 : 幫推優質好文17F 01/11 14:19

推 : 吸毒吸到毒癮戒不掉....一堆人期盼降息 =.=18F 01/11 14:20

推 : 台灣人就是喜歡跟風而已......19F 01/11 14:21

推 : 推推20F 01/11 14:28

推 : 好文給推21F 01/11 14:28

推 : 推22F 01/11 14:34

→ : 2019降息那波好像也往上漲,最後2020崩下去

對2019實在沒啥印象,感覺很平淡的一年23F 01/11 14:34

對2019實在沒啥印象,感覺很平淡的一年23F 01/11 14:34

推 : 謝謝分享25F 01/11 14:36

推 : 推26F 01/11 14:36

推 : 請問實質殖利率的數據是來自哪裡?謝謝27F 01/11 14:38

EPS的話https://reurl.cc/gQXEvR

CPI

https://www.usinflationcalculator.com/inflation/historical-inflation-rates/

Historical Inflation Rates: 1914-2022 | US Inflation Calculator The table of historical inflation rates displays annual rates from 1914 to 2022. Rates of inflation are calculated using the current Consumer Price In ...

SP500 股價 YAHOO 就有

https://finance.yahoo.com/quote/^GSPC/history/

S&P 500 (^GSPC) Historical Data - Yahoo Finance

![[圖]]() Get historical data for the S&P 500 (^GSPC) on Yahoo Finance. View and download daily, weekly or monthly data to help your investment decisions. ...

Get historical data for the S&P 500 (^GSPC) on Yahoo Finance. View and download daily, weekly or monthly data to help your investment decisions. ...

![[圖]](http://i4.disp.cc/t/s2/s.yimg.com/c1cd57f82601370dbaca67e5c33fdacc.png)

實質股殖利率 就名目值經 CPI 調整

推 : 專業28F 01/11 14:41

推 : 優質文,感謝分享,用心給推29F 01/11 14:47

推 : 我喜歡這種專業的總經文,版上一堆總經半仙30F 01/11 14:47

推 : 2019沒有高通膨也沒升到5% 川普施壓很快就降息了

所以拿2019那次才升到2%就降息來類比就不太客觀

主要在於這次是創40年新高的通膨31F 01/11 14:55

所以拿2019那次才升到2%就降息來類比就不太客觀

主要在於這次是創40年新高的通膨31F 01/11 14:55

推 : 優質文 正在等機會買債券ETF34F 01/11 15:00

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 15:13:48※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 15:15:11

推 : 推35F 01/11 15:18

推 : 好36F 01/11 15:22

推 : 問一下,為什麼是用GARCH不是用ARCH Model?37F 01/11 15:49

ARCH目前多用於檢定有沒有ARCH效應如果用ARCH模型,會有落後期較多的問題

GARCH模型簡單好用,比較精簡。如果以模型精簡性原則,用GARCH比較好

通常GARCH(1,1)就解決掉了

推 : Push38F 01/11 15:51

推 : 你的敘述跟定義有點怪怪,E/P怎麼會是股息殖利率?39F 01/11 15:55

您說的對,稱為 Earnings Yield 比較好→ : 另外請問哪本教科書將投資人分類理性跟非理性呢?40F 01/11 15:55

https://ah.nccu.edu.tw/bitstream/140.119/34088/6/57009106.pdf※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:07:26

推 : 已經進場正二囉~~~41F 01/11 15:57

→ : 另外你用P的倒數對P的變化百分比做回歸,怎麼好像有點怪怪的xdd42F 01/11 15:59

正確來說不單是 P的倒數,是 E/P,而不是1/P而且我不是用這個變數,我是採用 經過CPI調整的 Earnings Yield。

這個變數有通過 ADF檢定,要不你自己抓資料自己算一次 我們可以討論

在因果關係檢定中,如果變數無法通過檢定,在模型裡面也不會呈現t-n領先性的顯著

所以你說的怪怪的,我也覺得你怪怪的

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:14:46

推 : 其實你想法很好啦,如果這些都是你自己想的話,建議你可以參考Robert shiiler的CAPE44F 01/11 16:12

CAPE 概念很好,基本上它是無參數化的計算,有一般性但反應有點慢,其實通過一些模型建立 可以表現比CAPE好

在強調一次,CAPE 很好有普遍性,而且無參數,只有10年這數字

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:17:13

→ : 我覺得這篇論文作者可能有點誤解,如果某個投資人他八成時間是理性的,兩成是不理性,你要怎麼界定?而學術上是分為informed跟noisy trader,理不理性是行為財務在探討的。46F 01/11 16:15

ㄣ~~說真的我離開學校太久了

在市場打滾這麼多年,股市 大概就分 理性跟非理性(而不是不理性)

學術硬要套在股票市場本來就是吃力不討好

所以你硬要挑說 這樣說法有問題,也行!!

誰叫 行為財務學 是給心理學家拿走。

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:21:24

→ : 我計量不太好,可能你是對的,我只是直覺上覺得怪怪的,E/P華爾街中文報是翻益本比啦,其實我也有研究,有興趣可以站內信交流~

實際上是很多noisy trader以為自己很理性哈哈50F 01/11 16:20

噪音交易者對市場很重要實際上是很多noisy trader以為自己很理性哈哈50F 01/11 16:20

對我也很重要

市場不能沒有噪音交易者

※ 編輯: tompi (210.61.151.146 臺灣), 01/11/2023 16:27:23

→ : 股市多了黑手和QE XDD54F 01/11 16:30

![[圖]](https://i4.disp.cc/imgur/rocsZNSh.png)

推 : 推 不過美債是每年付2次 ACT/ACT 公式最後應該用2,157F 01/11 17:06

推 : 也太專業58F 01/11 17:25

推 : 專業推一個59F 01/11 17:36

推 : 大大一生平安60F 01/11 17:51

推 : PUSH61F 01/11 17:52

--

作者 tompi 的最新發文:

![]() 美國財政部公共債務月報表(MSPD) 三月份 網址 網傳 到期債務 6.5兆 這消息 可能比較早來自 Finance in Bold 這網站 2025/2/4 其中 "The maturin …76F 42推

美國財政部公共債務月報表(MSPD) 三月份 網址 網傳 到期債務 6.5兆 這消息 可能比較早來自 Finance in Bold 這網站 2025/2/4 其中 "The maturin …76F 42推![]() 其實本來不太相信 FED 在 3/19 的SEP 估計 3/20 分享的心得認為 FED 估算的 2025實質GDP 為1.7 有點誇張 當時鮑爾新聞稿提到: "經濟活動持續以穩健步伐擴張。 …196F 64推 4噓

其實本來不太相信 FED 在 3/19 的SEP 估計 3/20 分享的心得認為 FED 估算的 2025實質GDP 為1.7 有點誇張 當時鮑爾新聞稿提到: "經濟活動持續以穩健步伐擴張。 …196F 64推 4噓![]() 如果對黃金有興趣的,分享一些數據 以下計算黃金與幾個變數 常見的關係 有幾個會跟直覺得不太一樣 以下資料 1965~2024 月頻率資料 方法:Pairwise Granger Causality …49F 35推

如果對黃金有興趣的,分享一些數據 以下計算黃金與幾個變數 常見的關係 有幾個會跟直覺得不太一樣 以下資料 1965~2024 月頻率資料 方法:Pairwise Granger Causality …49F 35推![]() 一點想法心得 看了這麼久的 SEP,這次我覺得FED有點意思,SEP數字兜得意有所指。 關於 經濟衰退與 實質GDP門檻84F 25推

一點想法心得 看了這麼久的 SEP,這次我覺得FED有點意思,SEP數字兜得意有所指。 關於 經濟衰退與 實質GDP門檻84F 25推

點此顯示更多發文記錄